ThreeTraderの確定申告は、年間利益20万円以上の方は必須ですが、20万円以下や損益マイナスの方は不要。注意点として、海外FX以外の理由で確定申告する場合は20万円以下でも申告が必要です。また、20万円以下で確定申告不要でも住民税は自治体で申請しなければいけません。申告漏れがバレると、追加徴税や刑罰を科せられる可能性もあります。詳しくは税理士など専門家へ相談をおすすめします。

この記事では確定申告の基礎知識や申告のやり方、注意点を詳しく解説します。

海外FXの税金・計算方法を知りたい方はコチラ(計算機付き)

海外FXの税制区分は雑所得に区分され、総合課税で計算します。税率は本業、海外FX、その他雑所得の合計によって決まり、最大で所得税45%。住民税は一律10%(現在は復興所得税2.1%もあり)を合わせると、最大税率は55%程度になります。

課税所得と税率(所得税+住民税)

| 課税所得 | 税率(住民税10%含む) |

|---|---|

| ~195万円 | 15% |

| 195~330万円 | 20% |

| 330~695万円 | 30% |

| 695~900万円 | 33% |

| 900~1,800万円 | 43% |

| 1,800~4,000万円 | 50% |

| 4,000万円~ | 55% |

例えば、本業所得が500万円、海外FX所得が100万であれば、合計所得600万になります。この場合の税率は30%(所得税20%、住民税10%)です。よくある勘違いとして、600万円に30%の税率が課せられると思ってしまうことがあります。実際は、330万円~600万円の270万円分に30%が課せられ、195~300万円の105万円に20%が課せられと、段階的に計算していく必要があります。

段階的に計算していくのは煩雑なので、所得税の速算表を使用しましょう。速算表をみて、税率をかけた後に控除額を差し引くと所得税が簡単に算出できます。

税金の速算表

| 課税される所得金額 | 税率(住民税10%含む) | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 15% | 0円 |

| 1,950,000円 から 3,299,000円まで | 20% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 30% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 33% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 43% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 50% | 2,796,000円 |

| 40,000,000円 以上 | 55% | 4,796,000円 |

所得600万円の場合

所得税:600万円×20%-(控除額42万7,500円)=77.25万円

住民税:600万円×10%=60万円

合計:137.25万円 と計算します。

実際は、復興特別所得税(2.1%)やふるさと納税、医療費控除などで税金は変化します。ただ、おおまかにいくら税金を支払う必要があるか目星はつきますので、一度計算してみましょう。

※国内FXの場合は分離課税なので、本業所得と分けて考えます。国内FXは所得に関わらず税率は一律で20.315%です。

※各項目は令和6年分(2024年)の計算方法を適応し、概算値を算出しています。

※確定申告の有無により寄付金控除(ふるさと納税)の計算が異なるため、所得税と住民税が異なる場合があります(合計額は同じになります)。

※住民税は10%で計算しています。

※このツールは、情報提供のみを目的として提供されており、正確性や完全性を保証するものではありません。本ツールの使用によって生じたいかなる損失や損害についても、当社は一切の責任を負いません。特に、税金やその他の財務については、専門家に相談することをお勧めします。

ThreeTraderの確定申告に関するよくある疑問

確定申告する前に知っておくべき基礎知識をまとめたので、初めての方は先にお読みください。知らないと無駄に税金を支払ったり、脱税になって追加徴税や刑罰を科せられる可能性もあるので注意が必要です。(国税庁HPでも税金に関するよくある質問が掲載されているので参考にしてください)

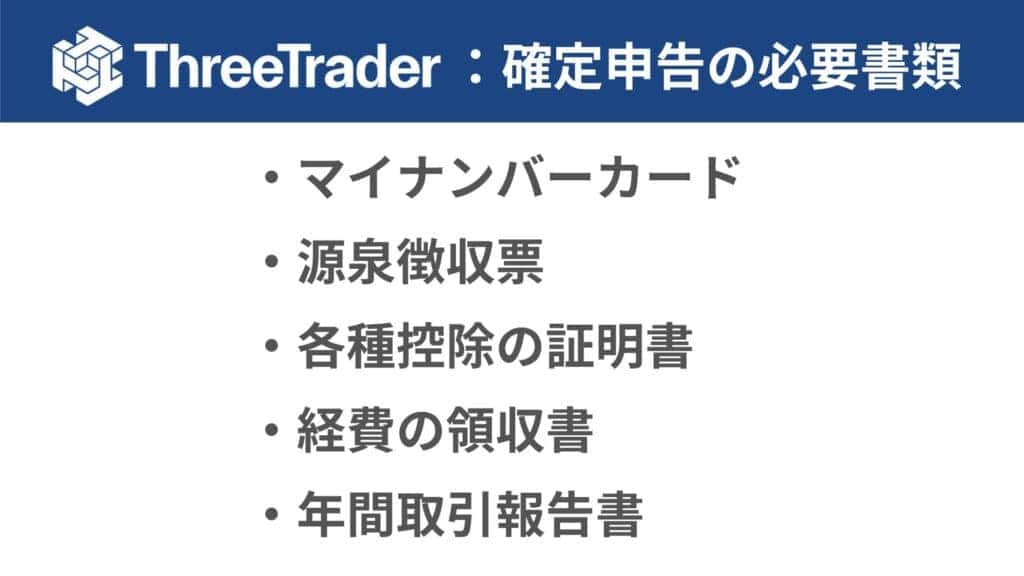

ThreeTraderの確定申告に必要な書類

ThreeTraderの確定申告に必要な書類

- マイナンバーカード

- 源泉徴収票(給与所得者のみ)

- 各種控除の証明書(社会保険料・医療費・住宅ローン)

- 経費の領収書

- 年間取引報告書(年間損益報告書)

ThreeTraderの確定申告に必要は書類は5つです。人によって必要な書類は異なるので、ご自身の状況に合わせて準備をしましょう。

マイナンバーカード

マイナンバーカードは確定申告をe-tax提出する際に必要です。マイナンバーカードが無くても確定申告できますが、費用や手間を考えると準備した方が良いです。まだ持っていない方は、今後使う機会が多いので作成しておくのがおすすめ。交付まで1ヶ月程度かかる場合があるので、早めに申請しておきましょう。

源泉徴収票(給与所得者のみ)

会社員やパートで給与所得がある方は源泉徴収票が必要です。源泉徴収とは、年間の給与所得などが記載されている書類で、お勤めの会社から発行されます。源泉徴収票自体は提出しませんが、給与所得を入力する際に必要なので手元に準備しておきましょう。また、年内に転職した方は、前職場の源泉徴収票も用意してください。

各種控除の証明書(社会保険料・医療費・住宅ローンなど)

各種控除の証明書も提出必須ではないものもありますが、調査が入った際に証明できるように準備しておきましょう。控除の代表的なものは、社会保険料、医療費、住宅ローン、ふるさと納税があります。控除証明書は所得税、住民税の節税になるので、必ず申請しましょう。

経費の領収書

海外FXに関する費用は、経費として計上できるので領収書を準備しておきましょう。確定申告時に提出しませんが、調査が入った時に証明する必要があります。領収書ではなくレシートでも可能です。経費で計上できるのは、スマホ代・Wi-Fi代などFXに関係している支出で、他にも家賃・光熱費、交際費も計上できる場合があります。(プライベートでも使う場合は使用割合に応じて経費申請しましょう)

海外FXで経費にできるもの一覧

- iPhone、スマホの本体代

- トレードに使うPC、ディスプレイ、机、椅子

- 家賃(賃貸)、固定資産税(持ち家)

- 通信費(Wi-Fi代、スマホ代)

- 取引手数料

- FXに関するセミナー、書籍

- VPS、自動売買ツール(EA)

- 税理士への相談料、確定申告書の作成料

- 交通費、宿泊代

- 飲食、交際費

- 文房具、事務用品

年間取引報告書(年間損益報告書)

確定申告には、年間取引報告書(年間損益報告書)も必要です。年間取引報告書とは、1年間のトレード履歴がまとまった書類で、提出義務はありませんが調査が入った時に必要になります。年間取引報告書は、MT4やMT5から簡単に発行できます。

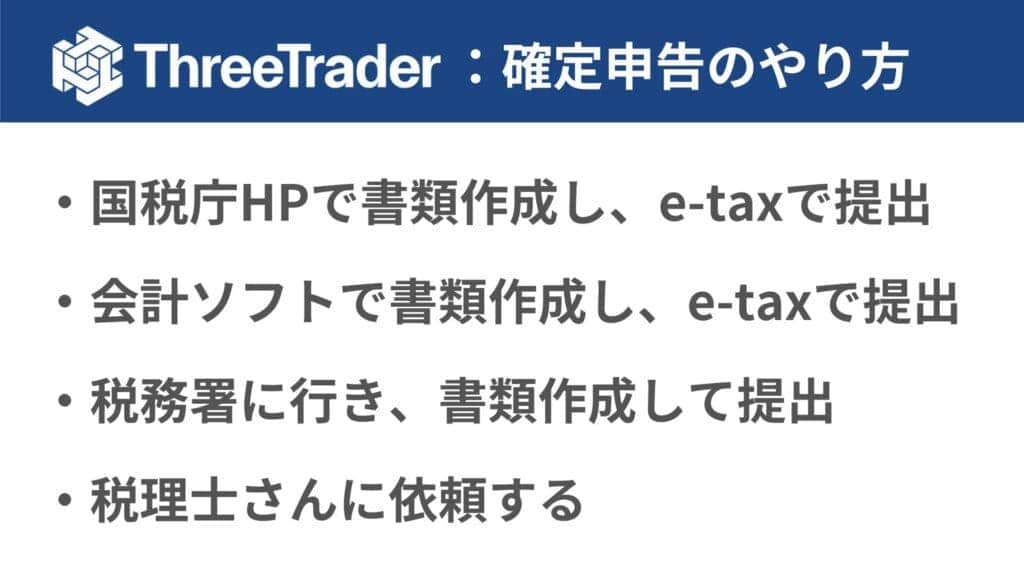

ThreeTraderの確定申告のやり方4選

確定申告のやり方は、4種類あります。最近では、e-Taxの導入により家から簡単に提出できるようになりました。特別な理由が無い限りは、国税庁HPを使って書類作成し、e-Taxで提出するのがおすすめです。それぞれのやり方について、メリット・デメリットも合わせて詳しく解説します。自分に合った方法を選んで確定申告してください。

確定申告のやり方4選

- 国税庁HPで書類作成し、e-taxで提出する

- 会計ソフトを使って書類作成し、e-taxで提出する

- 税務署に行き、その場で書類作成して提出する

- 税理士さんに依頼する

国税庁HPで書類作成し、e-taxで提出する

1つ目は、確定申告書作成コーナーで書類作成してe-Taxで提出する方法です。会計ソフトの登録不要で税務署に行かなくてもいいので、最もおすすめのやり方。数字を入力するだけで自動計算してくれて、初めての方でも簡単に確定申告できます。他に副業などで確定申告する予定がないなら、国税庁HPから確定申告しましょう。(手続きが多くなると会計ソフトを使った方が楽です)

会計ソフトで書類作成し、e-taxで提出する

2つ目は、会計ソフトで書類作成してe-Taxで提出する方法です。副業などで確定申告する方におすすめのやり方。海外FXだけなら国税庁HPからで十分ですが、他に申請することがある場合は複雑なので会計ソフトを使った方が楽です。会計ソフトは、マネーフォワードクラウドやfreeeがよく使われています。必要項目を入力するだけで書類作成してくれて、マネークラウドクラウドの使い方ガイドのようにやり方も解説してくれているので、初めての方でも簡単に確定申告できます。

税務署に行き、その場で書類作成して提出する

3つ目は、税務署に行き、その場で書類作成して提出する方法です。インターネットに疎くて、誰かに教えてもらいながら確定申告したい方におすすめのやり方。税務署の職員に質問しながら書類作成できるので、直接税金について教えてほしい方は税務署に行くのも良いが、確定申告の時期は非常に混雑して待ち時間がかかります。また、書類に不備があると出直さないといけないため、デメリットが多いです。最近では、YouTubeなどで詳しく解説されているので、まずは動画で勉強してみるのをおすすめします。

税理士さんに依頼する

4つ目は、税理士さんに依頼する方法です。自分で確定申告する時間が勿体ないと感じる方、あまりにも手続きが多い経営者におすすめのやり方。ただし、顧問料として年間数十万かかるので、海外FXの確定申告だけで税理士さんに依頼するのはおすすめしません。確定申告は一度やってみれば、次から慣れて簡単に感じるので、まずは自分でやってみましょう。

ThreeTraderの確定申告のやり方

ThreeTraderの確定申告のやり方

- 国税庁サイトにアクセスする

- 税務署への提出方法を選択する

- 作成する申告書を選択する

- マイナポータルをインストールする

- マイナンバーカードを読み取って本人確認する

- 申告書を作成する

- 海外FXの利益を「雑所得」に入力する

- 控除を入力する

- 住民税の支払い方法を選択する

- 申告書を税務署に提出する

本記事では、国税庁HPから書類作成してe-Tax(スマホ)で税務署に提出する方法を実際の画像を使って解説します。

次に、税務署への提出方法を選択します。マイナンバーカードをお持ちの方は、「スマートフォンを使用してe-Tax」が便利でおすすめです。e-Taxは送料、添付資料が不要で反映時間も短いです。また、個人事業主で青色申告している方は控除額が最大65万円になるので、絶対にe-Taxを利用しましょう。

もし、マイナンバーカードが無い方は「印刷して提出」を選択し、税務署に直接提出も可能です。今後、マイナンバーカードを利用する機会が増えてくる可能性があるため、今のうちに作成しておくのをおすすめします。

e-Taxと書面提出の違い

次に、作成する申告書の種類を選択します。事業所得・不動産所得がある方以外は、「所得税」をタップしてください。

事業所得・不動産所得がある方は、「決算書・収支内訳書(+所得税)」を選択し、決算書・収支内訳書の作成後に所得税の申告書を作成します。

(青色申告者向け)決算書・収支内訳書の作成方法

青色申告で控除(最大65万円)を受けるには、決算書・収支内訳書の作成が必要です。(国税庁HPにも作成例が掲載されています)

「青色申告決裁書」を選択します。(現金主義により青色申告される方は現金主義用、白色申告の方は収入内訳書を選択します)

作成する決算書の種類を選択します。該当する決算書を選択し、入力してください。

決算書に数字を入力したら、貸借対照表が一致していることを確認しましょう。「不一致」になっている場合、入力に間違いがあります。必ず資産と負債が一致するように修正してください。

最後に、納税者の個人情報・納税する税務署情報を入力します。

入力が完了したら、「所得税」をタップして申告書類を作成していきましょう。

次に、マイナポータルをインストールして、QRコードをスマホで読み取ります。事前にマイナポータルの利用者登録を完了している方は「マイナポータルと連携する」、それ以外の方は「連携しないで申告書等を作成する」をタップしてください。

スマホにマイナポータルアプリをインストールして、QRコードを読み取りましょう。読み取りが完了すると、次に進めます。

次に、スマホでマイナンバーカードを読み取ります。読み取り方法を選択し、「スマートフォンで読み取り」をタップしてください。マイナンバーカード上にスマホを置くと、本人確認が完了します。以上で、マイナンバーカードの連携は完了です。ここから確定申告書を作成していきます。「申告書等を作成する」をタップしてください。

ここから、確定申告書を作成していきます。「次へ進む」をタップしてください。

続いて、確定申告書の提出方法を選択します。スマホで提出する方は「e-Taxにより税務署に提出する。」を選択してください。また、申告内容に関する質問(3つ)にも回答しましょう。

次に、各所得を入力していきます。海外FXの利益は「雑所得」、会社員の給与は「給与所得」に入力します。開業届を出している個人事業主で副業収入がある方は「事業所得」も忘れず入力してください。

海外FXの種目は、その他で「証拠金取引」と入力します。業務に該当しますか?は「いいえ」を選択し、海外FXの利益・経費を入力します。(源泉徴収税額は記入不要です)

所得の生ずる場所、報酬などの支払者は海外FX業者の住所と業者名を記入します。下記を参考に、入力してください。複数業者ある場合は、「続けてもう1件入力」から記入しましょう。

ThreeTraderの記入例

| 住所 | 業者名 |

|---|---|

| Port Vila, Vanuatu | ThreeTrader Global Limited |

会社員は給与所得も入力しましょう。会社からもらった源泉徴収票を準備して、画面の指示通りに数字を入力してください。

他に、株式投資や国内FXの利益がある場合も申告が必要です。(株式投資は源泉徴収ありを選択していれば不要)国内FXは「先物取引に係る雑所得等」に入力しましょう。

次に控除を入力します。会社員は源泉徴収票に記載された社会保険料を必ず入力してください。また、ふるさと納税した方は「寄付金控除」に入力しましょう。

すべて入力したら、納付する金額が表示されます。

次に、住民税の支払い方法を選択します。「住民税・事業税に関する事項」をタップして、選択画面に移動します。

会社にバレたくない方は「自分で納付」を選択しましょう。自分で納付にチェックしないと、住民税が増えて会社にバレます。少額であればバレる可能性は低いですが、自分で納付がおすすめです。

最後に、e-Taxで税務署に申告書を提出します。マイナンバー(12桁)を入力して、作成した書類を「帳票表示・印刷」から確認しましょう。

決算書等の送信は「上記以外」、マイナンバーカードの認証方法は「QRコード」を選択します。

最後に「送信を実行する」をタップしたら、確定申告書が税務署に提出されます。間違いがないか確認し、提出したら完了です。

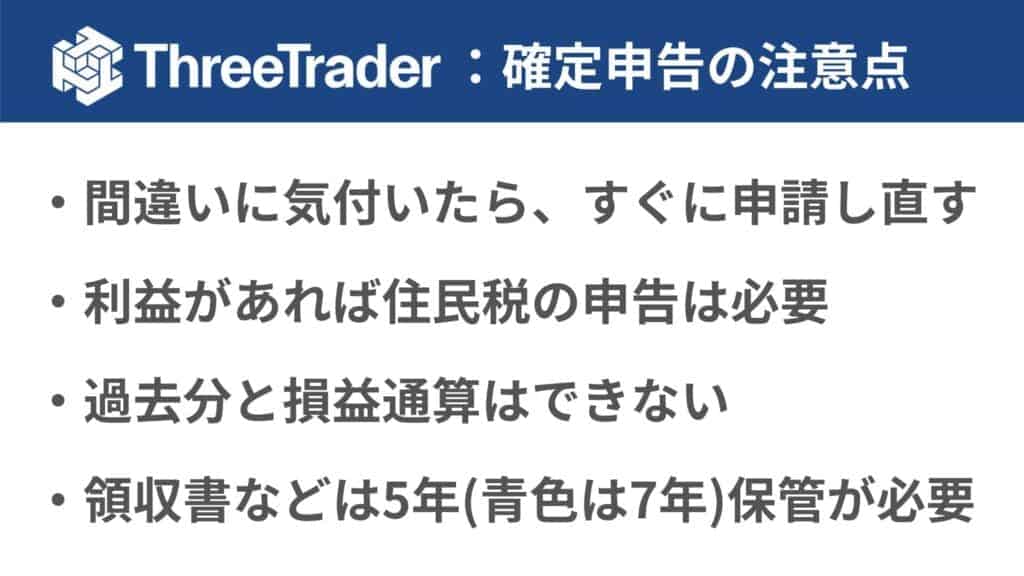

ThreeTraderの確定申告に関する注意点

ThreeTraderの確定申告に関する注意点

- 間違いに気付いたら、すぐに申請し直さないといけない

- 確定申告が不要でも、利益があれば住民税の申告は必要

- 過去分と損益通算はできない

- 経費の領収書・年間取引報告書は5年(青色申告者は7年)保管が必要

間違いに気付いたら、すぐに申請し直さないといけない

確定申告で間違いに気付いたら、すぐに申請し直しましょう。過剰申告ならお金が還付、過少申告なら追加で納税しなければいけません。放置すると、延滞税がかかって余計に税金を納めることになるので注意してください。

確定申告が不要でも、利益があれば住民税の申告は必要

利益20万円以下で確定申告が不要でも、1円でも利益があれば住民税の申告は必要です。知らない方が多いですが「20万円ルール」と呼ばれ、確定申告しない場合は、自治体で別途手続きしなければいけません。確定申告は所得税に関する手続きで、利益20万円以下なら不要。一方、住民税は1円でも利益があれば支払わないといけません。税金について知らない方が多く、実際は支払っていない方もいますが、脱税になるので注意してください。確定申告したら住民税の申告も同時に行ってくれるので、わざわざ手続きしなくてもOKです。確定申告しない方のみ、別途手続きしましょう。

過去分と損益通算はできない

海外FXは損失繰越不可のため、過去分と損益通算はできません。その年の損益に対して税金がかかるため、過去にいくら損していても関係ありません。

海外FXの利益や損失は、その年ごとに完結して課税対象額が決まります。たとえば、2023年に海外FXで50万円の利益が出たものの、同じ年に30万円の損失も出していた場合、2023年の確定申告では「50万円-30万円=20万円」が課税対象の所得となります。しかし、この30万円の損失を翌年(2024年)の利益と相殺することはできません。

経費の領収書・年間取引報告書は5年(青色申告者は7年)保管が必要

ThreeTraderに関する経費の領収書や年間取引報告書は5年(青色申告者は7年)保管する必要があります。確定申告時には提出不要ですが、国税庁の調査が入った時に証明できないといけません。申告する書類は、とりあえずまとめて保管しておきましょう。

FX税金計算シミュレーション|あなたの税金はいくら?

海外FXの税金を、年収300万円・海外FXの利益30万円でシミュレーションした結果を紹介します。自分の税金を計算する際の参考にしてください。

海外FXの税金計算する手順

- 給与所得を計算する(国税庁HP:給与所得控除)

- 海外FX、その他雑所得を計算する

- 所得控除を差し引いて課税所得を出す

- 速算表に当てはめて税金を計算する

①まずは、給与所得を計算します。国税庁HP:給与所得控除を見ると、年収300万円の給与所得控除は300万×30%+8万円=98万円。つまり、給与所得は300万円-98万円=202万円です。

年収別の課税所得一覧

| 年収 | 課税所得 |

|---|---|

| 200万円 | 132万円 |

| 300万円 | 202万円 |

| 400万円 | 276万円 |

| 500万円 | 356万円 |

| 600万円 | 436万円 |

| 700万円 | 520万円 |

| 800万円 | 610万円 |

| 900万円 | 705万円 |

| 1,000万円 | 805万円 |

②次に、海外FX、その他雑所得を計算します。今回は海外FXの利益30万円以外に雑所得が無い場合で計算しますが、仮想通貨、アフィリエイト、せどり、副業収入、年金収入がある方は合算してください。

③次は各種所得控除を差し引いて課税所得を計算します。よくある所得控除は、社会保険料控除、基礎控除(48万円)、寄付金控除(ふるさと納税)、配偶者控除(最大38万円)です。詳しくは国税庁HP:所得控除のあらましをご覧ください。社会保険料控除は、会社からもらった源泉徴収票に記載されています。また、今回はふるさと納税を6万2000円行った場合で計算しました。寄付金控除は、ご自身がふるさと納税した金額-2,000円で計算しましょう。

例)年収300万・海外FXの利益30万円・独身

| 項目 | 金額 |

|---|---|

| 給与所得額 | 202万円 |

| 海外FXの利益とその他雑所得 | 30万円 |

| 所得控除額 | 社会保険料控除:43万円 基礎控除:48万円 寄付金控除:6万円 |

| 課税所得 | 135万円(202万円+30万円-97万円) |

課税所得は135万円と算出しました。

④最後に下表の早見表で税率を確認しましょう。本例の海外FXの利益30万円にかかる税金は30万円×15%=4.5万円です。

課税所得と税率の関係

| 課税所得 | 税率(住民税10%含む) |

|---|---|

| ~195万円 | 15% |

| 195~330万円 | 20% |

| 330~695万円 | 30% |

| 695~900万円 | 33% |

| 900~1,800万円 | 43% |

| 1,800~4,000万円 | 50% |

| 4,000万円~ | 55% |

さらにこの年に支払う会社員収入分も合わせた所得税は、速算表に当てはめて計算しましょう。税率は~195万円は15%、195~330万円は20%と段階的に計算されますが、速算表に当てはめると一発で計算できます。今回は課税所得135万で税率は15%、控除額は0円なので135万円×15%=約20.2万円が、この年に支払う所得税になります。ご自身の税金計算の際は、同じ手順で算出すると税金が求められます。

所得税の速算表

| 課税所得 | 所得税率 | 控除額 |

|---|---|---|

| ~195万円 | 15% | 0円 |

| 195~330万円 | 20% | 9万7,500円 |

| 330~695万円 | 30% | 42万7,500円 |

| 695~900万円 | 33% | 63万6,000円 |

| 900~1,800万円 | 43% | 153万6,000円 |

| 1,800~4,000万円 | 50% | 279万6,000円 |

| 4,000万円~ | 55% | 479万6,000円 |

年収が高い方や海外FXの利益が多い方は、かなりの金額を税金として徴収されてしまいます。ただし、節税すれば税金を減らして、手元に残るお金を増やせます。

ThreeTraderの確定申告に関するよくある質問

ThreeTraderで利益20万円以上なら確定申告が必要!詳しくは税理士に相談しよう

ThreeTraderで年間利益20万円以上の人は確定申告が必要です。バレないと思って申告しない人がいますが、追加徴税で余計に税金を支払うことになり、最悪の場合は刑罰を科せられるので必ず確定申告しましょう。

年間利益が20万円以下(非給与所得者は48万円以下)、または損益がマイナスの場合は確定申告は不要です。ただし、ふるさと納税や住宅ローン控除で確定申告する場合は20万円以下でも申告しなければいけません。また、20万円以下なら確定申告は不要ですが、住民税の支払いは必要など複雑なので、詳しくは税理士や専門家に相談することをおすすめします。